Salesforce veut ServiceNow

Le tableau de chasse qui a récemment filtré sur des rachats - plus ou moins sérieusement envisagés par le board - en dit long sur les intentions stratégiques de Salesforce. Il montre également que Tableau et surtout ServiceNow sont dans son collimateur.

L’email a été dérobé dans la boite du Général Colin Powell, ancien de l’administration Bush, aujourd’hui au Board de Salesforce. La liste, datée du 17 mai, montre que l'éditeur recherche des solutions pour renforcer son offre actuelle, qu'il cherche des diversifications connexes à son cœur de métier et - le plus intéressant peut être - qu'il vise des marchés entièrement nouveaux pour lui.

ServiceNow, priorité pour Salesforce après Demandware

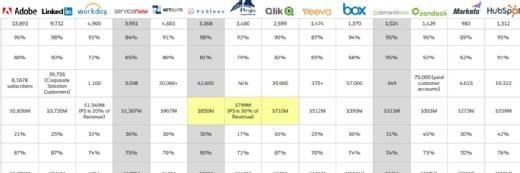

Le document est composé de trois parties. La première est un tableau regroupant différents acteurs IT que Salesforce analyse sous l'angle de l'acheteur potentiel.

Cette liste ne signifie pas pour autant qu’il a réellement voulu - à un moment ou à un autre - mettre la main sur ces entreprises. Elle montre en revanche les options stratégiques les plus crédibles selon son board (lire ci-après).

Parmi ces quatorze noms trois sont plus que des options. Ils sont des intentions (comme le montre la partie 3).

Autrement dit, dans cette partie 1, Salesforce a comparé ses intentions réelles d'achat - Demandware, Tableau Software, ServiceNow - avec des alternatives envisageables d'un point de vue stratégique, pour mieux entériner son choix.

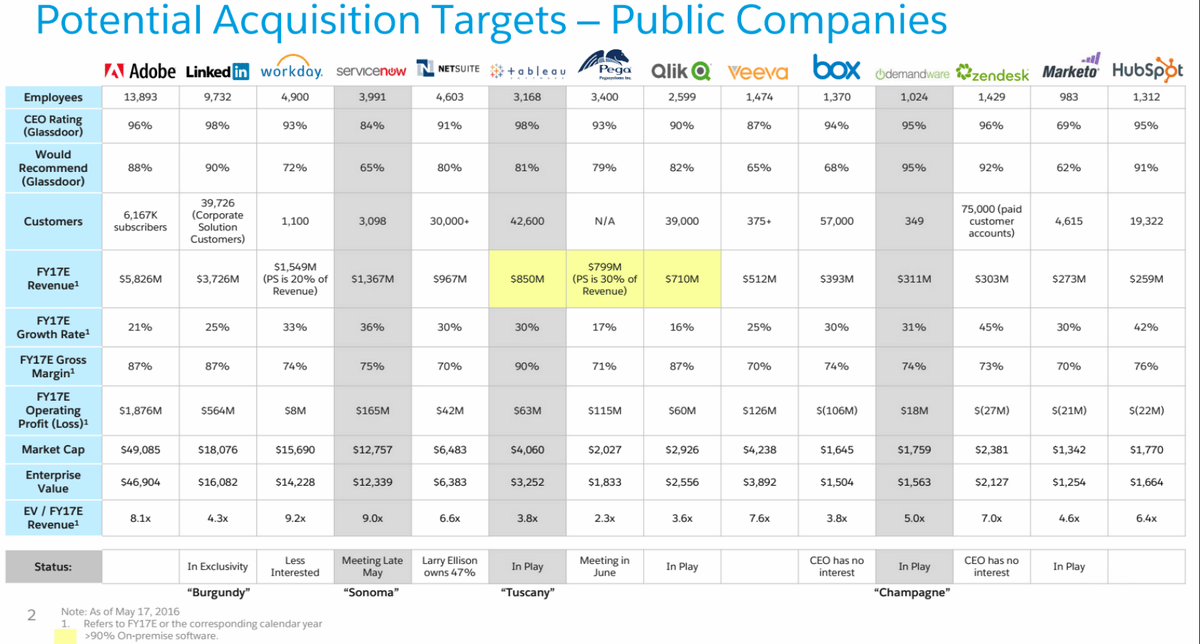

La partie 2 est un tableau des concurrents qui peuvent interférer dans ces tentatives de rachats. On y trouve les grands noms de l'IT, comme Microsoft, Oracle, SAP ou HPE en passant par Google et Amazon. Adobe figure à la fois dans la partie 1 (les cibles) et dans la partie 2 (les "intrus").

Ce tableau montre en creux que Salesforce ne se voit plus simplement comme un compétiteur sur le CRM mais bien comme une plateforme qui croise le fer pour son développement contre des Facebook voire des Apple à la puissance financière énorme.

Le plus intéressant ici est certainement la confirmation de la montée en puissance des chinois. Le Board de Salesforce considère en effet que désormais, dans un projet de rachat, dans le top 13 des empêcheurs de tourner en rond, il faut compter avec Tencent, Baidu et Alibaba - et donc les regarder de près pour ne pas se faire souffler un actif stratégique sous le nez.

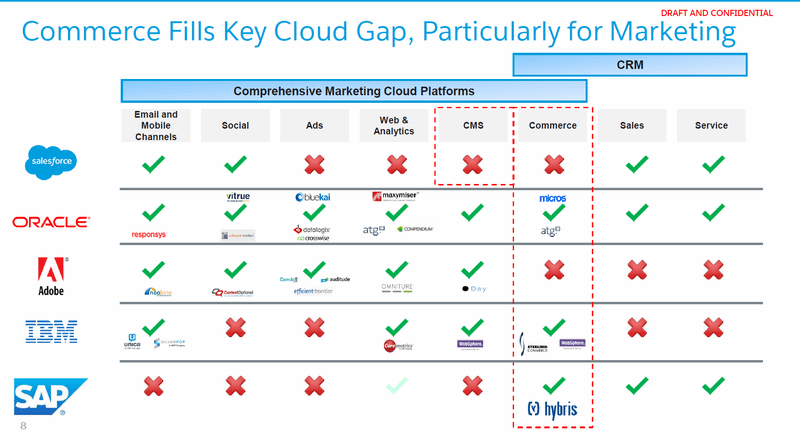

La partie 3, composée de plus de 50 pages, est la description détaillée des trois projets de rachat réellement envisagés par Salesforce.

On y trouve : le positionnement de la cible, son nom de code, le détail de son offre, ses perspectives de croissance, la composition de son Top Management, les résultats financiers et boursiers (qui influent sur le prix de rachat potentiel), et des analyses des forces et faiblesses.

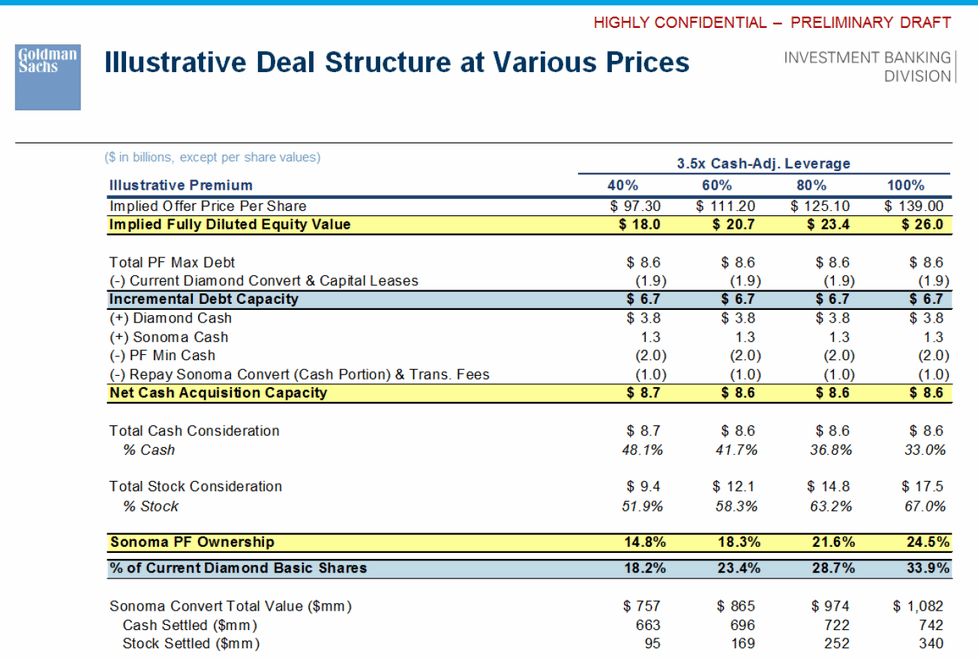

Éléments qui ne laissent pas de doute sur les intentions de Salesforce, on trouve également dans ces sous parties des tableaux qui reviennent sur les « avantages-inconvénients » et les synergies de chaque rachat, des scénarios d'offres aux actionnaires (avec différentes primes par rapport au prix du marché), et des analyses d'impacts financiers sur les comptes de Salesforce (alias « Diamond » dans certains tableaux).

Pour Demandware, cette partie a été réalisée par Bank of America / Merill Lynch. Pour ServiceNow par Goldman Sachs. Deux commandes à des "prestataires" – toujours grâce ment rémunérés pour leurs services - qui montrent l'intention encore plus forte de Salesforce pour ces deux noms.

Demandware a finalement été racheté par l’éditeur. La question est donc maintenant de savoir quand l'éditeur lancera son projet « Sonoma », nom de code de ServiceNow.

Et de manière plus hypothétique où en sont les discussions avec Tableau.

Dernière confirmation de l'intérêt réel de Salesforce pour ces trois éditeurs : il y a en fait une quatrième partie dans ce document (p4) sous la forme d’un graphique. Ce graph est une comparaison de l'évolution des cours boursiers sur 12 mois des trois entreprises (qui, en mai, avaient baissé de 10 à 60%... égal : bon deal en vue) et de Salesforce (+6%).

Mais revenons à ce que disent les autres cibles sur la stratégie long terme de Marc Benioff et de son Board.

Les renforcements

Première catégorie de sociétés dont le rachat a été étudié : des spécialistes du CRM (Sales Cloud et Services Cloud chez Salesforce).

On y trouve HubSpot, ZenDesk - la start-up en plein boom de solutions SaaS pour call center (qui a récemment racheté le français BIME pour consolider sa partie reporting / analytique), et Veeva- une société créée en 2007 qui se focalise sur les « sciences de la vie ». La santé est un secteur IT en plein essor, rappelons-le. Qui intéresse visiblement l’éditeur.

Aucune de ces sociétés n’a de commentaires particuliers dans le tableau dévoilé en primeur par le Wall Street Journal, ce qui laisse penser que l’option d’un renforcement du CRM maison a été purement formelle.

Deuxième catégorie de renforcement possible : les acteurs de l’automatisation du Marketing (Marketing Cloud dans la gamme Salesforce)

Le grand nom retenu par la presse est évidemment Adobe. Mais le prix en bourse (46 milliards de dollars) et l’absence de commentaire montre que l’option était improbable. D’autant plus que Adobe et Microsoft ont initié une relation très étroite aussi bien dans l’infrastructure (Adobe sur Azure) que dans les outils IT Marketing (Adobe connecté à Dynamics 365).

En fait la vraie cible s’appelait Marketo. A la recherche de partenaires financier pour continuer sa croissance, ce leader SaaS de l’automatisation des opérations marketing et de l’engagement client avait le statut de « In Play » (« en jeu » autrement dit « possible ») dans le tableau de la partie 1 du Top Management de Salesforce. Oui mais voilà, Marketo a été racheté en juin par le fonds privé Vista Equity Partners pour 1.79 milliards de dollars.Il n’en reste pas moins que l’idée était là.

Troisième catégorie de renforcement : le collaboratif. Là, les discussions ont tourné court. Box était dans le viseur, mais son « PDG n’est pas intéressé ». Tant pis, Salesforce a mis la main sur Quip dont on voit que le but n’était pas tant de se procurer un traitement de texte qu’un outil évolué de partage de documents – indispensables pour les métiers commerciaux et donc les CRM.

Salesforce veut (aussi) Tableau

Quatrième catégorie : l’analytique. Ce n’est pas un secret, Wave – désormais Cloud Analytics – pose beaucoup de questions. D’autant plus que l’AI et le prédictif (via Salesforce Einstein) deviennent critiques dans la stratégie de l’éditeur. Ce qui explique la boulimie de rachats de Marc Benioff (le dernier en date étant Krux) dans ce secteur où les algorithmes et les outils d’automatisation et de simplification valent plus que l’or et le pétrole réunis.

Au tableau de chasse, on trouve Qlik et Tableau. Les deux étaient « In Play ». Mais Qlik s’est lui aussi vendu à un fonds d’investissement en juin pour se donner du temps dans sa transformation Cloud. A priori pas trop de regrets pour Salesforce puisque la cible préférée est Tableau.

Deux indicateurs de cette partie 1 le démontrent : Tableau est dans une colonne grisée – comme Demandware - et surtout il a un nom de code (un nom de vignoble) pour un projet développé dans la partie 3, comme Demandware également.

Certes Demandware est du « Champagne » et Tableau n’est « que » du vin de Toscane. Mais tout de même, ce n’est pas du vinaigre.

Avec le cours de bourse de Tableau qui a dévissé en février 2016 (certains ont même parlé de crash) le prix de l’éditeur a quasiment été divisé par deux. A 3.5 milliards de dollars de valorisation boursière, un rachat de Tableau par Salesforce est une possibilité « pas chère » loin d’être dépassée.

Même si les revenus du spécialiste de la BI as a Service sont à 90% du « sur site », la logique de « transition vers l’abonnement » (p36 du document) est loin de déplaire à Salesforce.

Plus largement, toutes ces options de « renforcement » montrent que l’éditeur envisage de contrer ses concurrents directs avant qu’ils ne deviennent trop importants. Et qu’il identifie encore quelques faiblesses ou des manques dans ses offres historiques.

Les diversifications connexes

Au niveau gamme globale – et pas simplement dans ses produits – Salesforce a également analysé ses manques. Des trous que les rachats, là encore, pourraient combler rapidement dans le cadre de diversifications connexes.

Le premier nom qui saute aux yeux ici est Demandware. La transaction a été réalisée et a permis à Salesforce de mettre un pied dans le eCommerce. Acteur majeur du secteur, Demandware – nom de code « Champagne » – est à la base du nouveau « Commerce Cloud » de l’éditeur.

Autre nom à être comparé à un vignoble : LinkedIn (« Bourgogne »). Le réseau social professionnel était en effet une source de données unique pour le CRM. Mais la transaction très hautement stratégique a été réalisée par Microsoft, au grand dam de Marc Benioff.

Reste PegaSystems. Acteur traditionnel du BPM qui est venu au CRM et l’automatisation marketing, l’éditeur aurait rencontré Salesforce en juin. Le défi de sa transformation est de s’adapter au Cloud. Se fondre dans Salesforce pourrait avoir du sens. Mais les recoupements seraient aussi nombreux. Pour Salesforce, il s’agirait surtout d’acquérir un des BPM les plus robustes du marché, un produit qu'il serait facile de proposer à ses clients.

Problème, le Board de Pega a fait du bon travail et l’action – donc le prix – est à son plus haut historique. Il reste néanmoins dans les moyens de Marc Benioff (2.3 milliards de dollars). Indicateurs qui jouent en défaveur de cette option, Pega n’est pas en gris et la quasi-totalité de ses revenus sont réalisés sur site. Mais la diversification (ou le renforcement) vers les outils de gestion des Workflows est donc bien dans l’air chez Salesforce.

Nouveaux horizons : vers une plateforme globale

Dernier enseignement du document confidentiel, Salesforce lorgne vers l’ERP (Netsuite et Workday) – ce qui est ironique quand on pense que la société a fondé son succès en taillant des croupières à la brique CRM des ERP – mais surtout vers la gestion des services informatiques.

Pour l’ERP, la perspective est à nuancer (pas de colonne en gris, ni de vignoble). « Moins intéressé » est-il même écrit noir sur blanc pour Workday. Quant à NetSuite, l’ERP cloud a été racheté par Oracle. Et de toute façon l’actionnaire majoritaire de NetSuite, le CTO d’Oracle Larry Ellison, est le meilleur ennemi de Marc Benioff.

Mais le simple fait de l’envisager – tout comme l’option BPM – confirme que Salesforce « évolue d’un positionnement de leader de CRM, à celui d’un fournisseur de plateforme globale pour entreprise », dixit Nick Mayes, analyste Directeur de Recherche chez PAC/CXP.

Dans cette même optique de plateforme, l’intention la plus claire reste pour l’ITSM. « Hautement confidentiel » est-il indiqué en lettre rouge sur la partie d’analyse financière de l’impact d’un rachat. Tout y est pour ServiceNow.

Il faut dire que ServiceNow est un acteur né dans le Cloud qui impose un modèle SaaS sur des secteurs habitués au sur-site – comme Salesforce – en pleine croissance et en diversification – comme Salesforce – et qui vise de plus en plus les métiers – comme Salesforce.

Pour la petite histoire, le vignoble choisi par Marc Benioff pour ServiceNow - « Sonoma » - est une région californienne discrète qui produit des vins plus fins et diversifiés que ceux de la Napa Valley. Moins connus que ceux de sa voisine, ses crus sont appelés à les surpasser dans les prochaines années. La métaphore viticole est donc parfaitement distillée. Mais la bouteille ServiceNow est tout de même tarifée à 13 milliards de dollars. Minimum.