NetApp à l'arrêt fait face à plusieurs menaces

A l'arrêt depuis plusieurs trimestres, NetApp doit faire face à la montée de plusieurs menaces, telles que la concurrence du stockage objet ou l'émergence des systèmes hyperconvergés et des baies 100 % Flash.

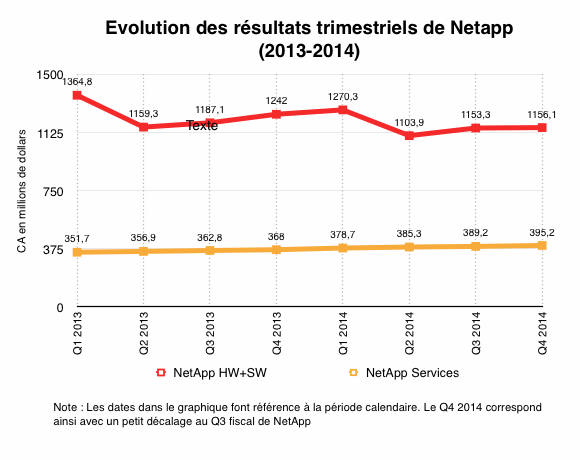

Alors que son principal rival sur le marché du stockage, EMC, continue à progresser, NetApp est à l’arrêt depuis plusieurs trimestres. Après avoir connu une croissance rapide et quasi ininterrompue pendant près de 10 ans, NetApp a calé il y a bientôt deux ans et ne trouve pas la recette pour renouer avec la croissance.

Des ventes de systèmes de stockage en fort recul

Pour son troisième trimestre fiscal, clos le 23 janvier, la firme a vu son chiffre d’affaires reculer de plus de 3,7% à 1,55 milliard de dollars. Plus grave, ses ventes de matériel ont chuté de 8,4% tandis que les revenus dérivés des ventes de logiciels et de la maintenance logicielle étaient stables.

NetApp qui est essentiellement présent sur le marché du NAS et sur l’entrée, milieu de gamme SAN est victime de la guerre des prix qui fait rage sur ce segment. La firme doit faire face à l’érosion des prix mais aussi à l’agressivité de nouveaux entrants comme Nimble Storage ou Tintri dont l’essentiel des ventes se fait en remplacement de systèmes NetApp ou EMC.

Plus grave pour NetApp, le marché des grands systèmes NAS en cluster où il devait déjà batailler avec l’offre Isilon d’EMC ainsi qu’avec les offres distribuées motorisées par StorNext ou GPFS, est confronté à l’émergence d’une nouvelle menace, celle des systèmes de stockage objet distribués comme ceux de start-ups telles Amplidata, Cloudian ou Scality ou d'acteurs établis tels Hitachi Data Systems (avec HCP) ou EMC (avec VIPR et ECS), dont les tarifs sont bien inférieurs à ceux des clusters NetApp.

Des baies 100% Flash en retard et une stratégie Cloud qui tarde à payer

Petite consolation, les ventes des baies de la Série E, issues du rachat de la division stockage de LSI, Engenio, se sont plutôt bien comportées avec des ventes en hausse de 100% (mais une baisse de 23% des revenus OEM).

La déclinaison 100% flash de cette gamme (la famille EF) est pour l’instant le fer de lance de l’offensive Flash de NetApp (même si elle manque de fonctions clés comme la déduplication), en attendant la disponibilité de ses baies 100% Flash FlashRay, destinées à concurrencer les baies XtremIO d’EMC, les StoreServ 7450 d’HP et les baies 100% Flash des nouveaux entrants comme Pure Storage, SolidFire ou Kaminario.

NetApp a en revanche confirmé que sa stratégie Cloud OnTap, qui vise à délivrer la riche palette de services des baies FAS dans le cloud n’avait à ce jour contribué que marginalement aux revenus de la firme. De l’aveu même de Thomas Georgens, son PDG, seules une quarantaine de milliers d’heures ont été consommées dans le Cloud au cours du trimestre écoulé. Une activité qualifiée de symbolique par Thomas Georgens.

Plusieurs défis attendent NetApp en 2015

À notre avis, plusieurs défis attendent NetApp dans les mois à venir : tout d’abord, la firme doit trouver une solution à l’érosion des prix entraînée par l’irruption des systèmes de stockage objet qui viennent concurrencer les grands clusters OnTap en offrant des capacités de scale-out bien supérieures, des pris inférieurs et des services de stockage de plus en plus riches (géo réplication, protection de données économique en espace à base d'erasure coding, services de passerelle NAS et SAN, intégration aux offres de Cloud OpenStack...).

Sur le terrain des baies de stockage 100% Flash, un marché en pleine expansion qui pourrait franchir la barre des 2 milliards de dollars en 2015, NetApp doit enfin livrer sa baie FlashRay et convaincre de sa pertinence, alors que ses concurrentes, tels que les baies XtremIO d'EMC, les FlashArray de Pure Storage, des baies SolidFire ou les K2 de Kaminario, engrangent les bénéfices de leur lancement plus précoce sur le marché.

La menace des systèmes hyperconvergés

Enfin, NetApp va devoir trouver une riposte aux systèmes hyperconvergés qui menacent son offre sur le marché de l’entrée/milieu de gamme. Si la firme avait réussi à s’imposer comme l’un des champions des systèmes convergés avec ses systèmes FlexPod, conçus avec Cisco, la firme n’a aujourd’hui aucune réponse aux systèmes hyperconvergés.

Les offres de Nutanix et Simplivity, deux des pionniers du domaine, étaient déjà des menaces pour les systèmes FAS du constructeur, mais l’irruption des systèmes EVO:Rail, imaginés par VMware et disponibles depuis peu aux catalogues de Dell, EMC (VSPEX Blue), Fujitsu, Hitachi et HP, pourrait éroder un peu plus les ventes de systèmes FAS d’entrée de gamme si les clients PME se laissent séduire par ces offres.

Bref, les troupes de Thomas Georgens ont du pain sur la planche pour les mois à venir et il sera intéressant de voir si NetApp pourra s’adapter aux bouleversements qui menacent le marché traditionnel du stockage.